Si vous possédez un bien immobilier en France et que vous soyez résident ou non-résident, qu'il s'agisse d'une résidence principale, d'une résidence secondaire ou d'une location, vous êtes soumis à la taxe foncière. Ce blog explore les différents aspects de la taxe foncière, de son montant moyen aux raisons de son augmentation, ainsi que des exonérations possibles.

Définition de la taxe foncière

La taxe foncière est un impôt local perçu annuellement par les communes françaises. La taxe foncière s'applique aux propriétés bâties (TFPB), y compris les maisons, les appartements, les parkings, les dépendances (telles que les garages, les caves, les jardins, etc.) et les bateaux utilisés comme points fixes.

La taxe foncière s'applique également aux propriétés non bâties (TFPBN). Les propriétés non bâties soumises à la taxe foncière comprennent les terres agricoles, les terrains de golf non aménagés, les étangs, etc.

La taxe foncière est souvent perçue avec d'autres taxes, exemple la taxe sur les ordures ménagères (TEOM).

Qui paie la taxe foncière ?

Les propriétaires ou usufruitiers d'un bien immobilier au 1er janvier, qu'il soit occupé ou non, doivent payer la taxe foncière.

Comment calculer la taxe foncière ?

L'impôt foncier est calculé sur la base de la valeur locative cadastrale et des taux d'imposition fixés par les collectivités locales.

Base d'imposition de la taxe foncière sur les propriétés bâties

La base d'imposition de la taxe foncière sur les propriétés bâties est égale à 50 % de la valeur locative cadastrale. La valeur locative cadastrale est le loyer annuel théorique que le propriétaire pourrait percevoir s'il louait son bien. Cette valeur locative cadastrale est régulièrement révisée et ajustée, en intégrant un coefficient forfaitaire déterminé par l'indice des prix à la consommation harmonisé (IPCH) publié par l'INSEE avant l'imposition.

Sachez que si vous apportez des modifications à votre bien immobilier au cours de l'année, telles que des rénovations qui augmentent la valeur de l'appartement, la valeur locative cadastrale sera augmentée.

Taux d'imposition de la taxe foncière :

Chaque municipalité décide et révise annuellement le taux de la taxe foncière.

Quel est le montant de la taxe foncière moyenne en France ?

Selon la DGFiP, en 2022, le montant annuel moyen de la taxe foncière en France est de 895 euros.

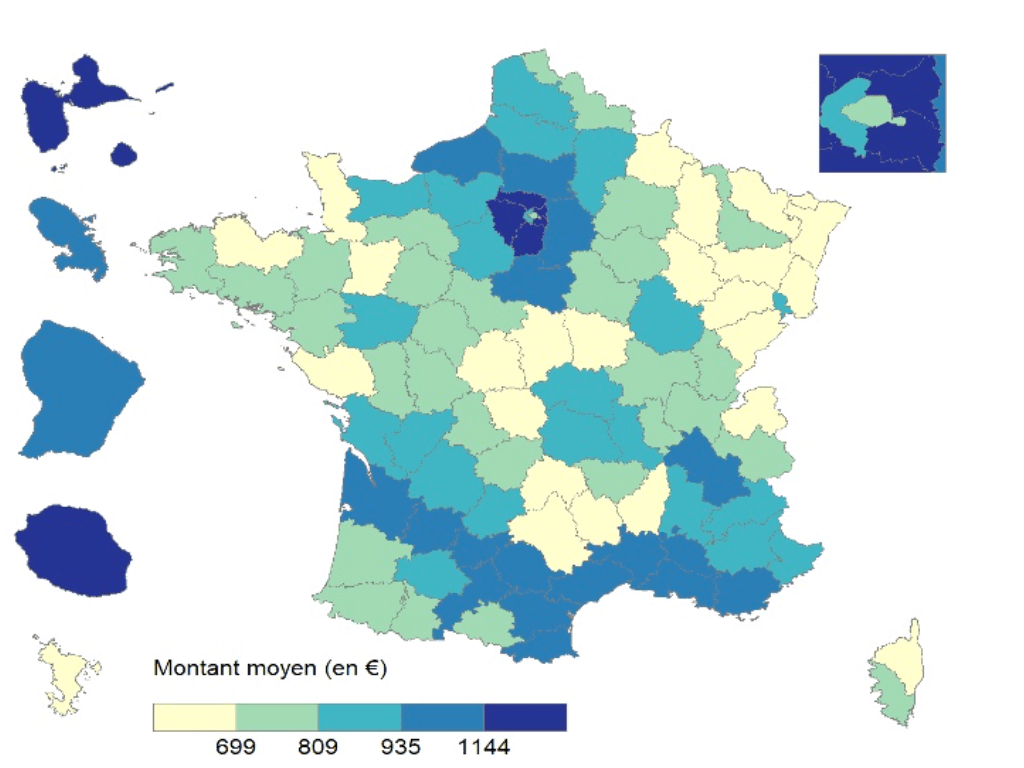

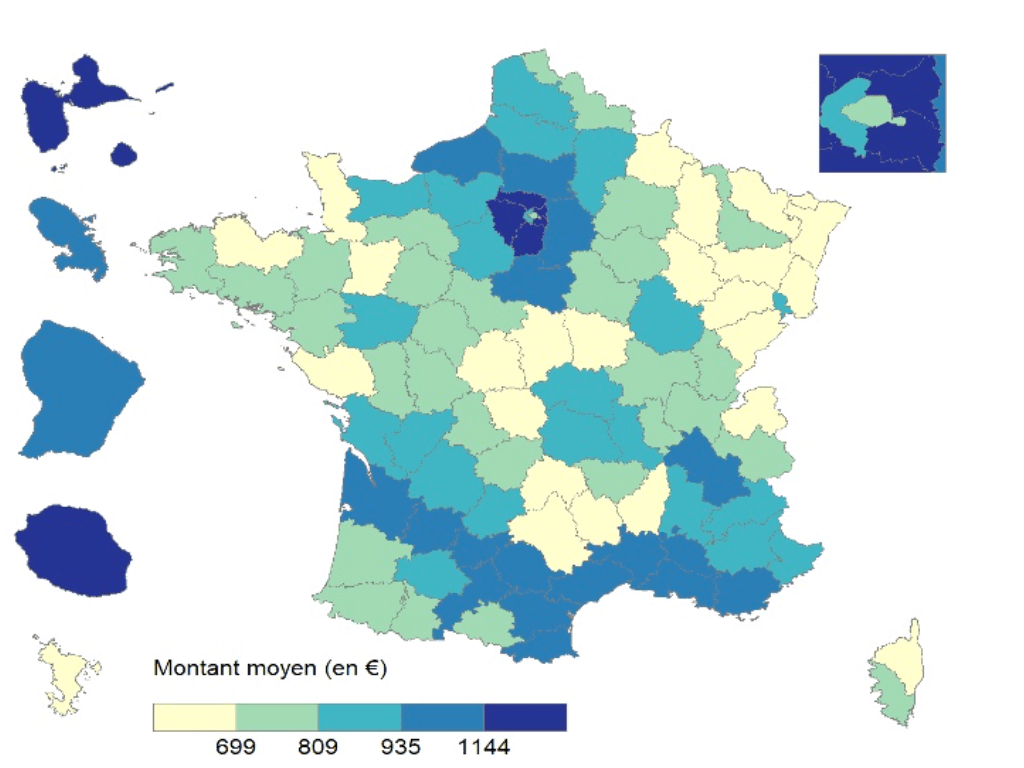

La taxe foncière varie-t-elle en fonction de la localisation ? Oui. Selon l'étude de la DGFiP, les DOM-TOM et la région parisienne ont les taux moyens de taxe foncière les plus élevés de France. Le graphique ci-dessous montre que plus la région est bleue, plus la taxe foncière est élevée.

Montant moyen de la taxe foncière par logement en 2021, par département, en euros. Source DGFiP

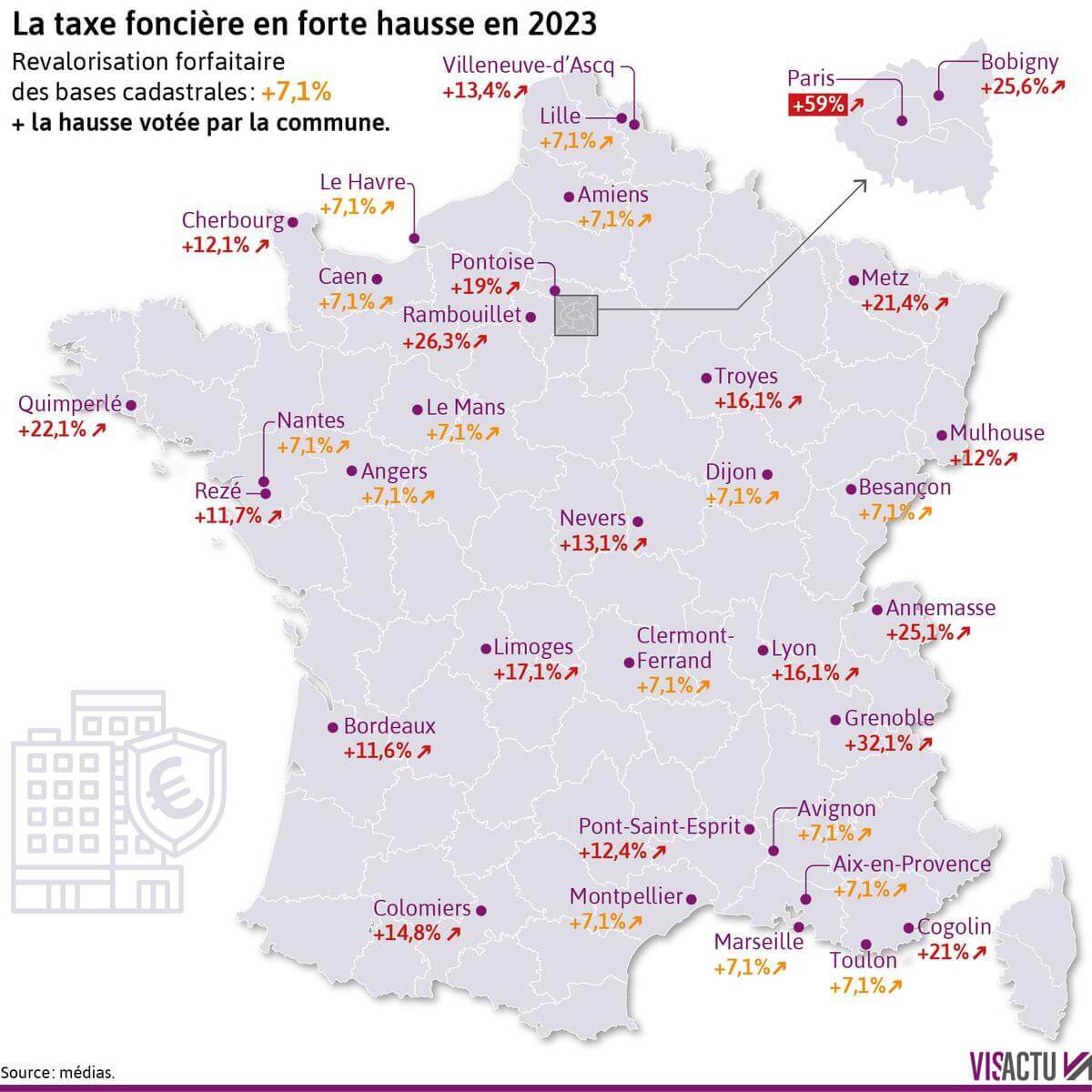

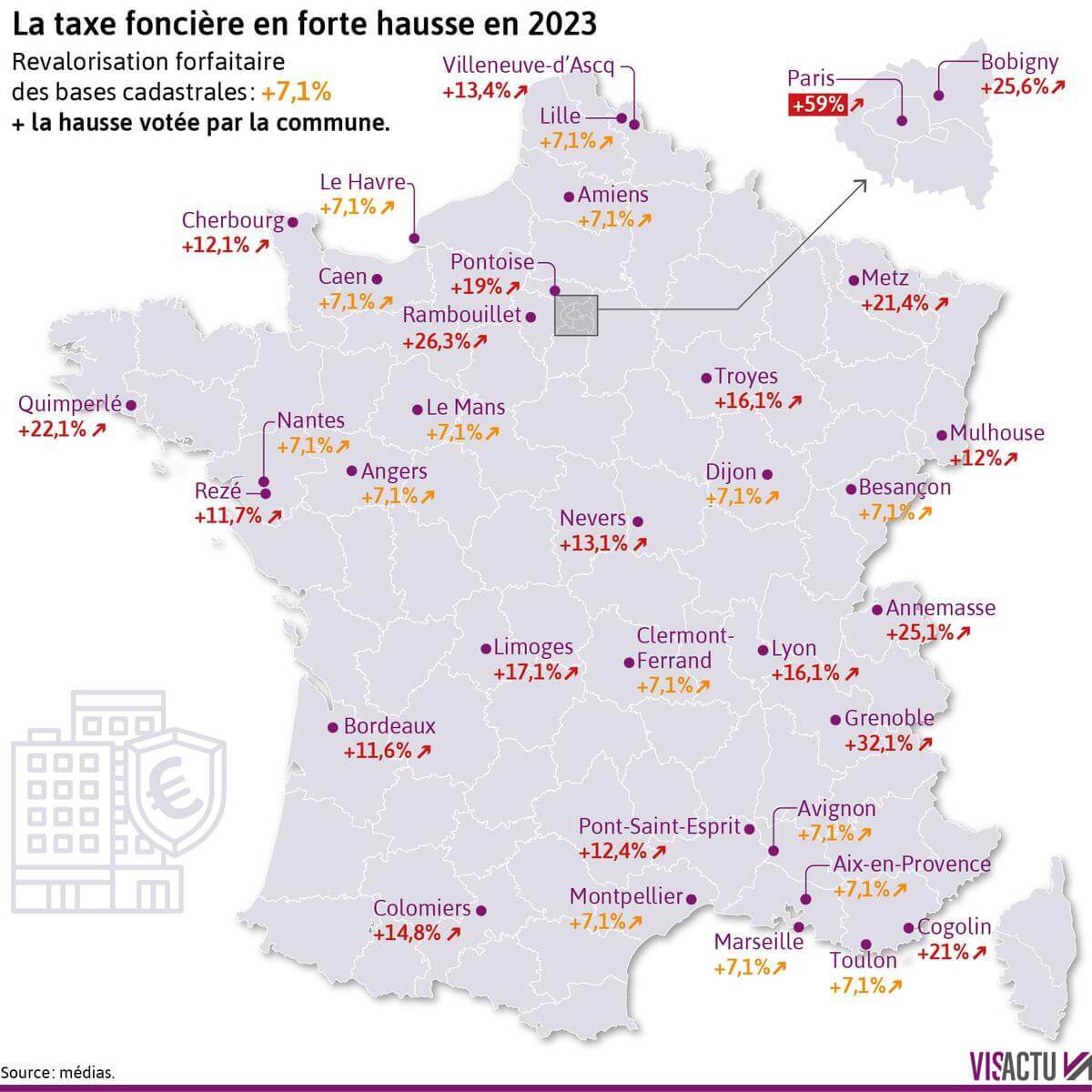

Pourquoi la taxe foncière a-t-elle augmenté en 2023 ?

Au cours des dix dernières années, entre 2012 et 2022, les propriétaires de biens immobiliers en France ont payé en moyenne 26,3 % de plus de taxe foncière.

Entre 2022 et 2023, le taux de la taxe foncière a augmenté en moyenne de 9,3 % entre dans les grandes villes de France !

L'augmentation importante de la taxe foncière est principalement liée à une hausse des valeurs locatives cadastrales utilisées pour le calcul de la taxe foncière. Le taux de la taxe foncière fixé annuellement par les collectivités françaises a également été augmenté dans certaines communes sous la forme d'une surtaxe pour contribuer à des dépenses telles que le TGV, la prévention des inondations, etc.).

Les propriétaires fonciers de France sont, eux, persuadés que l'augmentation exponentielle de la taxe foncière en 2023 est liée à la suppression définitive de la taxe d'habitation sur les résidences principales.

Quelles sont les exonérations et abattements possibles pour la taxe foncière ?

Types de biens exonérés de la taxe foncière

1) Les constructions nouvelles, reconstructions

Les nouvelles constructions sont exonérées de la taxe foncière pendant les deux années suivant l'achèvement des travaux. Le propriétaire dispose d'un délai de 90 jours pour déposer une déclaration modèle H1 (formulaire 6650) auprès du service des impôts compétent (CDIF ou SIP) à compter de la réception des travaux. Dans ce cas, la période d'exonération de la taxe foncière commence l'année qui suit la réception des travaux.

2) Biens locatifs vacants

Supposons que le propriétaire ait un bien locatif vacant pendant plus de trois mois consécutifs en raison de circonstances indépendantes de sa volonté, telles qu'une catastrophe ou un marché stagnant. Dans ce cas, le propriétaire peut bénéficier d'un dégrèvement partiel de la taxe foncière.

Pour bénéficier de cette exonération de la taxe foncière, le propriétaire doit déposer une demande auprès du fisc, accompagnée des pièces justificatives, telles qu'un mandat de location. Si la demande est acceptée, le fisc rembourse au propriétaire la partie de la taxe foncière correspondant à la période d'inoccupation.

3) Logement ancien ayant effectué des travaux de rénovation énergétique

Les propriétaires peuvent bénéficier d'une exonération de la taxe foncière en réalisant des travaux de rénovation énergétique dans une commune qui a mis en place une exonération de la taxe foncière en faveur des économies d'énergie, comme la ville de Paris. Cette exonération, applicable dans plus de 500 villes en France, s'adresse à ceux qui investissent au moins 10 000 euros dans des travaux d'économie d'énergie pour des logements construits avant 1989.

Selon les calculs d'Effy, cette exonération permettrait de réaliser une économie moyenne de 1 275 euros.

Pour en bénéficier, les propriétaires doivent déposer une déclaration et des factures à la fin des travaux. L'exonération est valable trois ans à compter de l'année qui suit le règlement des travaux.

Individus exonérés de la taxe foncière

1) Personne âgée en situation de précarité

Certaines personnes âgées ayant de faibles revenus sont exonérées de la taxe foncière. Les conditions suivantes doivent être remplies pour bénéficier de cette exonération de la taxe foncière :

- Avoir plus de 75 ans

- Les revenus de l'année précédente ne doivent pas dépasser un montant défini (pour la taxe foncière de 2023, votre revenu fiscal de référence de 2022 ne doit pas dépasser 11 885 € en tant que personne seule, ou 18 233 € si vous êtes marié ou pacsé).

2) Les personnes perçoivent l'une des allocations suivantes :

Quel que soit son âge, le propriétaire est automatiquement exonéré de la taxe foncière sur sa résidence principale s'il bénéficie de l'allocation de solidarité aux personnes âgées (Aspa), de l'allocation supplémentaire d'invalidité (Asi) ou de l'allocation aux adultes handicapés (AAH).

Individus éligibles aux dégrèvements de la taxe foncière

Supposons qu'une personne ait plus de 65 ans et moins de 75 ans, et que son revenu fiscal de référence (RFR) soit inférieur aux plafonds de revenus fixés par le Code général des impôts. Par exemple, en 2023, son RFR de 2022 ne peut dépasser 27 947 € (s'il est célibataire) ou 39 617 € (s'il est marié ou pacsé). Dans ce cas, la personne peut bénéficier de :

- une réduction forfaitaire d'impôt de 100 euros sur la taxe foncière de leur résidence principale

- ou un dégrèvement plafonné à 50 % de leurs revenus.

Les personnes habitant dans des maisons de retraite peuvent également bénéficier de cette réduction de la taxe foncière si leur résidence principale reste inoccupée.

Comment payer la taxe foncière ?

Paiement de la taxe foncière de plus de 300€

Pour une taxe foncière supérieure à 300 €, le contribuable doit payer sa taxe foncière en ligne ou par prélèvement automatique.

Paiement de la taxe foncière inférieur à 300€

Pour une taxe foncière inférieure à 300€, le propriétaire peut payer avec les modalités de paiement suivantes :

- Payer directement en ligne :

Vous pouvez payer votre taxe foncière directement en ligne via un ordinateur à ce lien ou sur un smartphone ou une tablette en téléchargeant l'application de Impots.gouv.

- Par prélèvement automatique :

Le prélèvement automatique se fait automatiquement 10 jours après la date limite de paiement figurant sur l'avis d'imposition.

Le contribuable doit disposer d'une banque ou d'un livret A domicilié en France ou à Monaco qui autorise le prélèvement automatique. Vous pouvez vous inscrire au prélèvement automatique en ligne ou auprès de votre centre des impôts.

Vous pouvez payer votre taxe foncière par prélèvement automatique mensuel si vous avez un compte bancaire ou un livret A domicilié en France ou à Monaco. Vous devez adhérer au prélèvement automatique (en ligne ou auprès de votre centre des impôts) pour être éligible.

- Par chèque

- Titre interbancaire de paiement (TIP Sepa)

- Par virement bancaire

Vous devez donner à votre banque un ordre de virement pour le paiement de la taxe foncière, en indiquant vos coordonnées bancaires ainsi que la nature et la date d'échéance de la taxe.

- En espèces chez un tabac partenaire.

- Par carte de crédit chez un tabac partenaire.

FAQ sur la taxe foncière

1) Est-il normal de recevoir un avis de taxe foncière pour un logement vacant ou inoccupé ?

Oui, la taxe foncière sur les propriétés bâties doit être payée par le propriétaire, que les biens soient occupés ou vacants. Malheureusement, suite au décret n°2023-822 du 25 août 2023, dans de nombreuses communes, le propriétaire doit payer à la fois la taxe foncière et la taxe sur les logements vacants, en zone tendue ou non tendue.

Toutefois, les propriétaires peuvent bénéficier d'une dégrèvement de la taxe foncière sur leurs propriétés bâties (article 1389 du CGI) dans certaines circonstances si le bien vacant était destiné à la location ou à un usage commercial ou industriel.

2) Les propriétaires peuvent-ils faire payer la taxe foncière à leurs locataires ?

Non ! Le propriétaire paie la taxe foncière même si le bien est loué. Quel que soit le type de bail signé, il est impossible, même illégal, pour un propriétaire de faire payer la taxe foncière à son locataire.

Cependant, les propriétaires ont la possibilité de demander à leurs locataires le remboursement de la taxe d'enlèvement des ordures ménagères (TEOM) adossée à la taxe foncière.

3) Qui paie la taxe foncière en cas de vente ?

La taxe foncière est imposée pour l'année entière, en fonction de la situation au 1er janvier de l'année d'imposition. Par conséquent, si la personne est propriétaire du bien au 1er janvier, il est tenu de payer la taxe foncière pour l'année entière, même s'il vend le bien au cours de l'année. Toutefois, un accord peut être établi entre le vendeur et l'acheteur pour partager le paiement de la taxe foncière au prorata.

Dans le cadre de l'impôt foncier, les propriétaires doivent rester informés des modifications des valeurs locatives cadastrales, des taux d'imposition, des surtaxes et des taxes spéciales (Gemapi), ainsi que des exonérations potentielles, afin de prendre des décisions et de gérer leurs responsabilités financières avec précaution.

Editeur : Siyi CHEN

Sources : Service Public, UNPI, Moneyvos

English

English